Introductie

Investeren in vastgoed is een van de oudste en meest vertrouwde manieren om je geld te laten renderen. Het is niet voor niets dat de Belg geboren wordt met een baksteen in de maag. Vastgoed biedt immers een aantal voordelen ten opzichte van andere beleggingsvormen, zoals een stabiel en passief inkomen, een bescherming tegen inflatie, een hefboomeffect en een potentieel voor meerwaarde op lange termijn.

Maar investeren in vastgoed is niet zonder risico’s. Er zijn ook een aantal nadelen en uitdagingen waar je rekening mee moet houden, zoals de hoge instapkosten, de onderhouds- en beheerkosten, de belastingen, de regelgeving, de marktschommelingen en de liquiditeit.

In deze blogpost zetten we de voor- en nadelen van investeren in vastgoed in België op een rij, zodat je een weloverwogen beslissing kunt nemen. We bespreken ook enkele tips en trends om je te helpen bij je vastgoedavontuur.

Meer lezen over beleggen in vastgoed?

Ontdek alle artikels op de pagina: Beleggen in vastgoed

De voordelen van investeren in vastgoed in België

Investeren in vastgoed heeft een aantal aantrekkelijke voordelen die het een interessante optie maken voor beleggers. Hier zijn de belangrijkste:

Een stabiel en passief inkomen

Een van de grootste voordelen van investeren in vastgoed is dat je een stabiel en passief inkomen kunt genereren uit de huurinkomsten. Als je een pand verhuurt, ontvang je elke maand een vast bedrag van je huurder, dat je kunt gebruiken om je lening af te betalen, je kosten te dekken of te sparen. Je hoeft dus niet actief te werken om geld te verdienen, maar je kunt profiteren van je investering terwijl je slaapt.

Het passieve inkomen uit vastgoed is meestal hoger dan het rendement op een spaarrekening of een obligatie. Volgens de laatste cijfers van Statbel bedroeg de gemiddelde huurprijs in België in 2022 815 euro per maand. Dat komt neer op een jaarlijks inkomen van 9.780 euro per pand. Als je meerdere panden bezit of verhuurt, kan je inkomen dus snel oplopen.

Bovendien is het passieve inkomen uit vastgoed relatief stabiel en voorspelbaar. De huurprijzen zijn meestal contractueel vastgelegd en geïndexeerd, waardoor ze elk jaar stijgen. De vraag naar huurwoningen is ook hoog in België, vooral in de steden en de studentensteden, waardoor de bezettingsgraad hoog is. Je hebt dus weinig kans om met leegstand of wanbetaling te maken te krijgen.

Bescherming tegen inflatie

Een ander voordeel van investeren in vastgoed is dat het een goede bescherming biedt tegen inflatie. Inflatie is de stijging van het algemene prijspeil, waardoor je geld minder waard wordt. Als je je geld op een spaarrekening laat staan, verlies je dus koopkracht. Volgens de Nationale Bank van België bedroeg de inflatie in België in 2022 9,58%, terwijl de gemiddelde rente op een spaarrekening slechts 0,11% was. Dat betekent dat je geld op een spaarrekening in 2022 9,47% minder waard werd.

Investeren in vastgoed kan je helpen om je geld te beschermen tegen inflatie, omdat vastgoed meestal in waarde stijgt naarmate de tijd verstrijkt. De prijzen van vastgoed worden namelijk beïnvloed door de vraag en het aanbod, die op hun beurt worden beïnvloed door de economische groei, de bevolkingsgroei, de urbanisatie, de rentevoeten, de bouwkosten en de schaarste. Als de inflatie stijgt, stijgen ook de prijzen van vastgoed, waardoor je vermogen intact blijft of zelfs groeit.

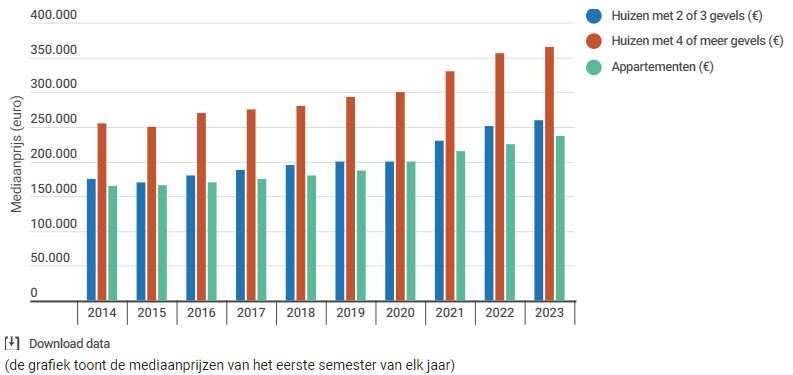

Volgens de Notarisbarometer steeg de gemiddelde prijs van een woonhuis in België in 2022 met 8,2% tot 314.666 euro. Dat is een lager dan de inflatie, die 9,58% bedroeg. Rekening houdend met de inflatie, daalde de gemiddelde prijs in reële termen met 1,8%. Vastgoed heeft dus niet het gehele verlies aan inflatie kunnen goed maken in 2022 maar het heeft een veel betere bescherming als bijvoorbeeld een spaarrekening. Daarnaast is het ook mogelijk dat de waarde van vastgoed in 2023 meer stijgt als de inflatie waardoor je over 2 jaar gezien alsnog beschermt bent tegen inflatie. Ook de huurprijzen stegen mee met de inflatie, waardoor je passief inkomen zijn waarde behoudt.

Het hefboomeffect

Een derde voordeel van investeren in vastgoed is dat je gebruik kunt maken van een hefboomeffect. Een hefboomeffect houdt in dat je geld leent om te investeren, waardoor je meer rendement kunt halen uit je eigen vermogen. Je kunt namelijk een groter bedrag investeren dan je zelf hebt, en profiteren van de waardestijging en de huurinkomsten van het hele pand, terwijl je slechts een deel van de kosten betaalt.

Stel dat je 50.000 euro hebt om te investeren. Je kunt dat bedrag gebruiken om een pand te kopen van 50.000 euro, of je kunt het gebruiken als een voorschot om een pand te kopen van 250.000 euro, en de rest lenen bij de bank. Laten we aannemen dat het pand elk jaar met 3% in waarde stijgt. Na 10 jaar ziet de situatie er als volgt uit:

| Scenario | Waarde pand | Lening | Eigen vermogen | Rendement |

|---|---|---|---|---|

| Zonder hefboomeffect | 67.196 euro | 0 euro | 67.196 euro ( 50.000 euro startkapitaal + 17.196 euro rendement) | 34,4% |

| Met hefboomeffect | 335.979 euro | 200.000 euro | 135.979 euro (50.000 euro startkapitaal + 85.797 rendement) | 171,9% |

Zoals je kunt zien, is het rendement op je eigen vermogen veel hoger als je gebruik maakt van een hefboomeffect. Je hebt namelijk meer geprofiteerd van de waardestijging van het pand. Bovendien heb waarschijnlijk in het tweede scenario ook meer huurinkomsten ontvangen, die je kunt gebruiken om je lening af te betalen of om te herinvesteren.

Een potentieel voor meerwaarde op lange termijn

Een vierde voordeel van investeren in vastgoed is dat het een potentieel biedt voor meerwaarde op lange termijn. Meerwaarde is het verschil tussen de verkoopprijs en de aankoopprijs van een pand. Als je een pand koopt en later verkoopt voor een hogere prijs, maak je dus meerwaarde. Meerwaarde is een vorm van vermogenswinst, die je kunt gebruiken om je vermogen verder te laten groeien, bijvoorbeeld door te herinvesteren in een ander pand.

Meer lezen: de meerwaardebelasting bij de verkoop van vastgoed

Investeren in vastgoed kan je helpen om meerwaarde te realiseren, omdat de prijzen van vastgoed over het algemeen stijgen op lange termijn. Zoals we eerder al vermeldden, worden de prijzen van vastgoed bepaald door de vraag en het aanbod, die op hun beurt worden beïnvloed door verschillende factoren. In België is er een structureel tekort aan woningen, terwijl de bevolking en de koopkracht blijven groeien. Dat zorgt voor een stijgende vraag naar vastgoed, die het aanbod overstijgt. Daardoor stijgen de prijzen van vastgoed sneller dan de inflatie.

Volgens de Federale Overheidsdienst Economie zijn de prijzen van vastgoed in België tussen 1973 en 2019 met gemiddeld 5,4% per jaar gestegen. Dat is een stuk hoger dan de inflatie, die gemiddeld 3,6% per jaar bedroeg in dezelfde periode. Dat betekent dat je vermogen in reële termen is toegenomen als je hebt geïnvesteerd in vastgoed.

De nadelen van investeren in vastgoed in België

Investeren in vastgoed heeft ook een aantal nadelen en uitdagingen die je niet mag onderschatten. Hier zijn de belangrijkste:

Hoge instapkosten

Een van de grootste nadelen van investeren in vastgoed is dat je veel geld nodig hebt om te beginnen. De prijzen van vastgoed zijn de laatste jaren sterk gestegen, waardoor het moeilijker is om een pand te kopen. Volgens de Notarisbarometer bedroeg de gemiddelde prijs van een woonhuis in België in 2022 314.666 euro, terwijl de gemiddelde prijs van een appartement 260.300 euro was. Dat is een flinke som geld, die je niet zomaar hebt liggen.

Bovendien moet je ook rekening houden met de bijkomende kosten die gepaard gaan met de aankoop van een pand, zoals de registratierechten, de notariskosten, de hypotheekkosten, de makelaarskosten, de verzekeringen en de eventuele renovatiekosten. Deze kosten kunnen al snel oplopen tot 10% à 15% van de aankoopprijs, waardoor je nog meer geld nodig hebt.

Om te investeren in vastgoed, heb je dus een aanzienlijk eigen vermogen nodig, of je moet een lening aangaan bij de bank. Maar ook dat is niet altijd eenvoudig, want de banken zijn strenger geworden in het toekennen van hypothecaire kredieten, vooral voor beleggingspanden. Ze vragen meestal een hogere rentevoet, een hogere quotiteit (het percentage van de waarde van het pand dat je leent) en een hogere solvabiliteit (het percentage van je inkomen dat je kunt besteden aan de aflossing van je lening).

Onderhouds- en beheerkosten

Een ander nadeel van investeren in vastgoed is dat je te maken krijgt met onderhouds- en beheerkosten. Als eigenaar van een pand ben je verantwoordelijk voor het onderhoud en de herstelling van het pand, zowel aan de binnen- als aan de buitenkant. Je moet er dus voor zorgen dat het pand in goede staat is en voldoet aan de wettelijke normen, zoals de isolatienormen, de brandveiligheidsnormen en de energieprestatienormen. Als er iets kapot gaat of beschadigd wordt, moet je dat zo snel mogelijk repareren of vervangen.

Daarnaast moet je ook het beheer van het pand op je nemen, zoals het zoeken naar huurders, het opstellen van huurcontracten, het innen van de huur, het opvolgen van de betalingen, het oplossen van eventuele geschillen, het regelen van de plaatsbeschrijving, het opmaken van de jaarlijkse afrekening, het betalen van de gemeenschappelijke kosten, het organiseren van de algemene vergadering, het naleven van de syndicus, enzovoort.

Al deze taken kosten tijd, geld en energie, die je misschien liever aan iets anders zou besteden. Je kunt natuurlijk een beroep doen op een professionele vastgoedbeheerder, die al deze zaken voor jou regelt, maar dat kost je ook een percentage van je huurinkomsten, meestal tussen de 5% en de 10%.

Belastingen

Een derde nadeel van investeren in vastgoed is dat je te maken krijgt met belastingen. In België zijn er verschillende belastingen die van toepassing zijn op vastgoed, zowel op het moment van de aankoop als op het moment van de verkoop of de verhuur. Hier zijn de belangrijkste:

- Registratierechten: dit zijn de belastingen die je betaalt bij de aankoop van een pand, op basis van de aankoopprijs. De registratierechten variëren naargelang het gewest waar het pand gelegen is, en naargelang het gaat om een eerste of een tweede woning. In Vlaanderen bedragen de registratierechten 3% voor een eerste woning en 12% voor een tweede woning. In Brussel bedragen de registratierechten 12,5% voor een eerste of een tweede woning, maar je kunt een abattement (vrijstelling) krijgen voor de eerste schijf van 175.000 euro als je aan bepaalde voorwaarden voldoet. In Wallonië bedragen de registratierechten 12,5% voor een eerste of een tweede woning, maar je kunt een verlaagd tarief van 6% krijgen voor de eerste schijf van 160.000 euro als je aan bepaalde voorwaarden voldoet.

- Notariskosten: dit zijn de kosten die je betaalt aan de notaris voor het opstellen en het verlijden van de authentieke akte, het uitvoeren van de nodige opzoekingen, het betalen van de administratieve kosten, enzovoort. De notariskosten zijn afhankelijk van de aankoopprijs van het pand, en worden berekend volgens een wettelijk vastgelegd barema. Je kunt een schatting van de notariskosten maken met behulp van de notariskosten simulator.

- Hypotheekkosten: dit zijn de kosten die je betaalt als je een lening aangaat bij de bank om een pand te kopen. De hypotheekkosten bestaan uit de dossierkosten, de schattingskosten, de registratiekosten en de hypotheekrechten. De hypotheekkosten zijn afhankelijk van het bedrag en de duur van de lening, en worden berekend volgens een wettelijk vastgelegd barema. Je kunt een schatting van de hypotheekkosten maken met behulp van de hypotheekkosten simulator.

- Meerwaardebelasting: dit is de belasting die je betaalt als je een pand verkoopt met meerwaarde, binnen de vijf jaar na de aankoop. De meerwaardebelasting bedraagt 16,5% van de meerwaarde, verminderd met een aantal kosten en een forfaitaire aftrek. De meerwaardebelasting is niet van toepassing als het gaat om je eigen woning, of als je het pand langer dan vijf jaar hebt aangehouden.

- Onroerende voorheffing: dit is de jaarlijkse belasting die je betaalt op het bezit van een pand, op basis van het kadastraal inkomen. Het kadastraal inkomen is een fictief inkomen dat de gemiddelde jaarlijkse nettohuurwaarde van het pand weergeeft. De onroerende voorheffing wordt berekend door het kadastraal inkomen te vermenigvuldigen met een percentage, dat verschilt per gewest, provincie en gemeente. In Vlaanderen bedraagt het basistarief 3,97%, in Brussel 1,25% en in Wallonië 1,80%. Daarbovenop komen nog de provinciale en gemeentelijke opcentiemen, die het tarief kunnen verhogen tot 40% à 60%. De onroerende voorheffing is in principe ten laste van de eigenaar, maar kan contractueel doorgerekend worden aan de huurder.

- Personenbelasting: dit is de belasting die je betaalt op je inkomsten, waaronder ook je inkomsten uit vastgoed. Als je een pand verhuurt aan een natuurlijke persoon die het pand niet gebruikt voor professionele doeleinden, word je belast op het geïndexeerd kadastraal inkomen, verhoogd met 40%. Als je een pand verhuurt aan een rechtspersoon of aan een natuurlijke persoon die het pand wel gebruikt voor professionele doeleinden, word je belast op de werkelijk ontvangen huur, verminderd met een kostenforfait van 40%. De belastbare inkomsten uit vastgoed worden toegevoegd aan je andere inkomsten, en belast volgens de progressieve tarieven, die variëren van 25% tot 50%, afhankelijk van je totale inkomen.

Zoals je kunt zien, zijn er heel wat belastingen die een hap nemen uit je rendement, maar je kunt ook gebruik maken van een aantal fiscale voordelen, zoals de woonbonus, de interestaftrek, de kostenforfait, de vermindering voor energiebesparende uitgaven, de vrijstelling voor de eerste schijf van het kadastraal inkomen, enzovoort.

Regelgeving

Een vierde nadeel van investeren in vastgoed is dat je te maken krijgt met een complexe en veranderlijke regelgeving. In België zijn er verschillende wetten en regels die van toepassing zijn op vastgoed, zowel op federaal, regionaal als lokaal niveau. Deze wetten en regels hebben betrekking op onder meer de huurwetgeving, de mede-eigendom, de stedenbouw, de milieuwetgeving, de energieprestatie, de brandveiligheid, de sociale huisvesting, de erfbelasting, enzovoort.

Als eigenaar van een pand moet je op de hoogte zijn van al deze wetten en regels, en ze naleven. Dat is niet altijd eenvoudig, want de wetten en regels kunnen verschillen naargelang het gewest, de provincie of de gemeente waar het pand gelegen is, en ze kunnen ook regelmatig wijzigen. Als je niet op de hoogte bent of niet voldoet aan de wetten en regels, kun je boetes, sancties of geschillen oplopen.

Bovendien kunnen sommige wetten en regels je rendement beperken of je vrijheid inperken. Bijvoorbeeld, de huurwetgeving bepaalt de maximale duur, de opzegtermijnen, de indexatie, de huurwaarborg, de huurprijsaanpassing, de huurherziening, de opschorting, de ontbinding en de verlenging van de huurovereenkomst. De huurwetgeving beschermt vooral de rechten van de huurder, waardoor de verhuurder minder flexibiliteit en zekerheid heeft. De huurwetgeving verschilt ook per gewest, waardoor je verschillende regels moet volgen naargelang de locatie van je pand.

Marktschommelingen

Een vijfde nadeel van investeren in vastgoed is dat je onderhevig bent aan marktschommelingen. De prijzen en de rendementen van vastgoed zijn niet constant, maar variëren naargelang de conjunctuur, de rentevoeten, de vraag en het aanbod, de locatie, de kwaliteit, de leeftijd, de grootte, de oriëntatie, de afwerking, de voorzieningen, enzovoort. Dat betekent dat je geen garantie hebt dat je pand in waarde zal stijgen, of dat je huurinkomsten zullen blijven stromen.

Investeren in vastgoed is dus geen exacte wetenschap, maar een kwestie van timing, analyse, strategie, geduld en geluk. Je moet de markt goed kennen, de juiste locatie kiezen, de juiste prijs betalen, de juiste huurder vinden, de juiste momenten afwachten, en de juiste beslissingen nemen. Je moet ook rekening houden met de risico’s, zoals een dalende vraag, een stijgend aanbod, een dalende rentabiliteit, een stijgende leegstand, een dalende verkoopbaarheid, een stijgende concurrentie, enzovoort.

Liquiditeit

Een zesde nadeel van investeren in vastgoed is dat het een illiquide belegging is. Liquiditeit is de mate waarin je een belegging snel en gemakkelijk kunt omzetten in geld, zonder veel waarde te verliezen. Vastgoed is een illiquide belegging, omdat het niet zo eenvoudig is om een pand te verkopen. Je moet namelijk een koper vinden die bereid is om de gevraagde prijs te betalen, je moet een verkoopovereenkomst opstellen, je moet een notaris inschakelen, je moet de nodige documenten voorleggen, je moet de eventuele lening aflossen, je moet de belastingen betalen, enzovoort. Dit hele proces kan maanden of zelfs jaren duren, en je hebt geen garantie dat je de gewenste prijs zult krijgen.

Investeren in vastgoed is dus geen geschikte optie als je snel geld nodig hebt, of als je je geld wilt spreiden over verschillende beleggingen. Je moet bereid zijn om je geld voor lange tijd vast te zetten, en te accepteren dat je niet zomaar van je pand af kunt. Je moet ook rekening houden met de kosten en de belastingen die gepaard gaan met de verkoop van een pand, die je rendement kunnen verminderen.

Een slechte huurder krijgen

Een zevende nadeel van investeren in vastgoed is dat je het risico loopt om een slechte huurder te krijgen. Een slechte huurder is een huurder die zijn huur niet of te laat betaalt, die je pand beschadigt of verwaarloost, die overlast veroorzaakt voor de buren, die de regels van het huurcontract niet naleeft, of die je voor de rechtbank daagt. Een slechte huurder kan je veel kopzorgen, stress en geld kosten, en je rendement ernstig verminderen.

Om een slechte huurder te vermijden, moet je een grondige screening doen van de kandidaten, en een duidelijk en waterdicht huurcontract opstellen. Je moet ook regelmatig contact houden met je huurder, en eventuele problemen snel oplossen. Je kunt ook een beroep doen op een huurwaarborg, een rechtsbijstandsverzekering, een huurgarantiefonds, of een incassobureau, om je te beschermen tegen wanbetaling, schade, of geschillen.

Tips en trends voor investeren in vastgoed in België

Investeren in vastgoed in België kan dus zowel voor- als nadelen hebben. Het is belangrijk dat je je goed informeert, dat je je doelen en je budget bepaalt, dat je je risico’s inschat, dat je je strategie uitstippelt, en dat je je aanpast aan de marktomstandigheden. Om je te helpen bij je vastgoedavontuur, geven we je nog enkele tips en trends mee:

- Kies een goede locatie: de locatie is een van de belangrijkste factoren die de waarde en het rendement van je pand bepalen. Kies een locatie die aantrekkelijk is voor potentiële huurders of kopers, die goed bereikbaar is, die over voldoende voorzieningen beschikt, die een goede leefkwaliteit biedt, en die een groeipotentieel heeft. Sommige locaties zijn populairder dan andere, zoals de grote steden, de studentensteden, de kust, de Ardennen, enzovoort. Maar ook binnen een locatie zijn er verschillen, zoals de wijk, de straat, de ligging, het uitzicht, enzovoort. Doe dus een grondige marktanalyse, en vergelijk de prijzen, de rendementen, de bezettingsgraden, de evoluties, enzovoort.

- Kies een goed pand: het pand zelf is ook een belangrijke factor die de waarde en het rendement van je investering bepaalt. Kies een pand dat aansluit bij je doelgroep, je budget, je verwachtingen, en je smaak. Er zijn verschillende soorten panden waarin je kunt investeren, zoals een huis, een appartement, een studio, een kamer, een garage, een winkel, een kantoor, een opbrengsteigendom, een nieuwbouw, een renovatie, enzovoort. Elk type pand heeft zijn eigen kenmerken, voordelen, nadelen, kosten, opbrengsten, risico’s, enzovoort. Vergelijk dus de verschillende opties, en kies een pand dat bij je past.

- Kies een goede financiering: de financiering is een cruciale factor die de rentabiliteit van je investering bepaalt. De financiering bestaat uit je eigen vermogen en je vreemd vermogen. Je eigen vermogen is het geld dat je zelf inbrengt, en dat je dus niet moet lenen. Je vreemd vermogen is het geld dat je leent bij de bank of bij een andere kredietverstrekker, en dat je dus moet terugbetalen met interest. Hoe meer eigen vermogen je hebt, hoe minder je moet lenen, en hoe minder je moet betalen. Maar hoe meer vreemd vermogen je hebt, hoe meer je kunt investeren, en hoe meer je kunt profiteren van het hefboomeffect. Het is dus belangrijk dat je een goede balans vindt tussen je eigen vermogen en je vreemd vermogen, en dat je een goede lening afsluit, met een gunstige rentevoet, een passende looptijd, een haalbare aflossing, en een optimale fiscaliteit.

- Kies een goede fiscaliteit: de fiscaliteit is een andere factor die de rentabiliteit van je investering beïnvloedt. De fiscaliteit bestaat uit de belastingen die je moet betalen op je inkomsten en je vermogen uit vastgoed, zoals we eerder al besproken hebben. De fiscaliteit kan een grote hap nemen uit je rendement, maar je kunt ook gebruik maken van een aantal fiscale voordelen, zoals de woonbonus, de interestaftrek, de kostenforfait, de vermindering voor energiebesparende uitgaven, de vrijstelling voor de eerste schijf van het kadastraal inkomen, enzovoort. Je kunt ook een beroep doen op een fiscaal adviseur, die je kan helpen om je investering te optimaliseren, en om je aangifte in te vullen. De fiscaliteit van vastgoed kan ook verschillen per gewest, waardoor je verschillende regels moet volgen naargelang de locatie van je pand.

- Kies een goede huurder: de huurder is de laatste factor die de rentabiliteit van je investering bepaalt. De verhuur bestaat uit het vinden, het selecteren, het contracteren, het beheren en het behouden van je huurder. Je huurder is de bron van je passieve inkomen, maar ook de gebruiker van je pand. Het is dus essentieel dat je een goede huurder hebt, die je een stabiele, betrouwbare en rendabele huur oplevert, en die je pand respecteert en onderhoudt. Je kunt natuurlijk een beroep doen op een professionele verhuurder, die al deze zaken voor jou regelt, maar dat kost je ook een percentage van je huurinkomsten, meestal tussen de 5% en de 10%.

- Volg de trends: de vastgoedmarkt is voortdurend in beweging, en wordt beïnvloed door verschillende trends en ontwikkelingen. Als je wilt investeren in vastgoed, is het belangrijk dat je op de hoogte blijft van de trends, en dat je je investering daarop afstemt. Zo kun je inspelen op de veranderende behoeften en verwachtingen van je doelgroep, en je concurrentievoordeel behouden of vergroten. Enkele trends die momenteel spelen op de vastgoedmarkt zijn bijvoorbeeld de vergrijzing, de verduurzaming, de digitalisering, de flexibilisering, de co-living, de co-working, de short-stay, de serviceflats, de studentenkamers, de tiny houses, de vakantiewoningen, enzovoort. Elk van deze trends biedt nieuwe kansen en uitdagingen voor vastgoedinvesteerders, die je kunt benutten of overwinnen.

Conclusie

Investeren in vastgoed in België is een populaire en lucratieve manier om je vermogen te laten groeien. Vastgoed biedt immers een aantal voordelen ten opzichte van andere beleggingsvormen, zoals een stabiel en passief inkomen, een bescherming tegen inflatie, een hefboomeffect en een potentieel voor meerwaarde op lange termijn.

Maar investeren in vastgoed is niet zonder risico’s. Er zijn ook een aantal nadelen en uitdagingen waar je rekening mee moet houden, zoals de hoge instapkosten, de onderhouds- en beheerkosten, de belastingen, de regelgeving, de marktschommelingen, de liquiditeit en het vinden van de juiste huurder.

Om succesvol te investeren in vastgoed in België, moet je je dus goed informeren, je doelen en je budget bepalen, je risico’s inschatten, je strategie uitstippelen, en je aanpassen aan de marktomstandigheden. Je moet ook rekening houden met de tips en trends die we je hebben gegeven, om je investering te optimaliseren.

We hopen dat deze blogpost je heeft geholpen om meer inzicht te krijgen in de voor- en nadelen van investeren in vastgoed in België, en dat je nu beter voorbereid bent om je vastgoedavontuur te beginnen of voort te zetten. Laat in de opmerkingen hieronder weten of jij ook investeert in vastgoed of waarom je niet investeert in vastgoed.

Want to learn more about how to invest successfully? Do you want to stay up to date on the latest developments and trends in the financial markets? Would you like to get access to exclusive tips and advice? Then subscribe to our newsletter now and receive the best articles on investing in your mailbox!

Follow me on social media:

Facebook: https://www.facebook.com/debelgischebelegger

Twitter: https://www.twitter.com/dbbelegger

Instagram: https://www.instagram.com/debelgischebelegger/

YouTube: https://www.youtube.com/channel/UCaIpEvBSkFkLUCJRBCWjiiw

LinkedIn: https://www.linkedin.com/company/de-belgische-belegger