Inleiding

Pensioensparen is een pensioenspaarplan aangeboden door de Belgische overheid. Het is een manier om extra geld opzij te zetten voor je pensioen, bovenop het wettelijk pensioen. Het wordt gezien als een aantrekkelijke manier om meer te sparen omdat het gepaard gaat met een aanzienlijk belastingvoordeel. Maar hoe verhoudt het zich tot indexbeleggen? Kom je tot een hoger pensioen met pensioensparen? Of kan je je beleggingen beter zelf beheren met indexfondsen?

In dit artikel nemen we deze vraag onder de loep en aan de hand van een simulatie komen we tot een conclusie!

Hoe werkt pensioensparen?

Zoals we in de inleiding al zeiden, is pensioensparen een manier om bijkomend geld opzij te zetten voor je pensioen, bovenop het wettelijk pensioen dat elke Belg ontvangt na het bereiken van de pensioengerechtigde leeftijd. Het is vrijwillig, hetgeen betekent dat je vrij bent om te kiezen of dat je wilt bijdragen. Je bent niet verplicht om aan pensioensparen te doen. Bovendien gebeuren de bijdragen op individuele basis en niet via je werkgever.

Elk jaar bepaalt de Belgische staat een maximumbedrag dat je kan bijdragen aan je pensioenspaarrekening voor dat jaar. Dit bedrag werd gesteld op € 1.260 voor 2019 en groeit elk jaar naargelang de inflatie. Het is simpel om te beginnen met pensioensparen. Je gaat naar je bank, je vertelt hen dat je een pensioenspaarrekening wilt openen en dat je wilt beginnen bij te dragen.

Deze rekening zal één van de volgende vormen nemen:

- een verzekering. Je verdient elk jaar een vaste rente. Het rendement is hierbij laag maar voorspelbaar.

- een fonds. De bank belegt je bijdragen in aandelen en obligaties via speciale pensioenspaarfondsen. In vergelijking met de pensioenspaarverzekering kan je mogelijk een hoger rendement behalen. Maar het rendement brengt meer risico met zich mee vanwege de onvoorspelbaarheid van de beurs.

Het mooie van pensioensparen is dat het met een belastingvoordeel komt ten hoogte van 25% van je bijdrage. Als je bijvoorbeeld dit jaar het maximale bedrag van € 1.260 hebt bijgedragen, verdien je € 315 terug via je belastingaangifte. Dit betekent in wezen dat je slechts € 945 uit je eigen zak hebt bijgedragen. De staat subsidieert het resterende bedrag. Gratis geld, dat vinden we leuk!

Lezers van De Belgische Belegger weten dat indexbeleggen ook een geweldige manier is om te sparen voor je pensioen. Welke leidt tot een hoger pensioen: indexbeleggen of pensioensparen? We hebben het uitgezocht!

De simulatie

We simuleren het geval van Nathan. Sinds hij op 23-jarige leeftijd begon te werken, draagt hij elk jaar € 1.260 bij aan zijn pensioen. Hij is dit blijven doen tot zijn pensioen op 67-jarige leeftijd.

We vergelijken drie scenario’s:

- Zijn bijdragen gaan naar een pensioenspaarverzekering. Voor de simulatie kozen we de Belfius Life Plan verzekering. Deze rekening wordt aangeboden door Belfius (we hebben geen enkele band of connectie met Belfius) en levert een jaarlijkse rentevoet op van 0,60%.

- Zijn bijdragen gaan naar een pensioenspaarfonds, namelijk het Belfius Pension Fund High Equities-fonds. Op basis van historische gegevens hebben we berekend dat dit fonds tussen 1999 en 2019 een jaarlijks rendement van 2,67% heeft behaald. We zullen dit rendement gebruiken voor de simulatie.

- Zijn bijdragen gaan naar een MSCI World-indexfonds. Met dit scenario meten we het rendement van indexbeleggen. Om rekening te houden met de belastingvermindering die wordt aangeboden door pensioensparen, draagt Nathan elk jaar slechts € 945 bij in dit scenario. Tussen 1999 en 2019 leverde de MSCI World-index een jaarlijks rendement op van 5,40%.

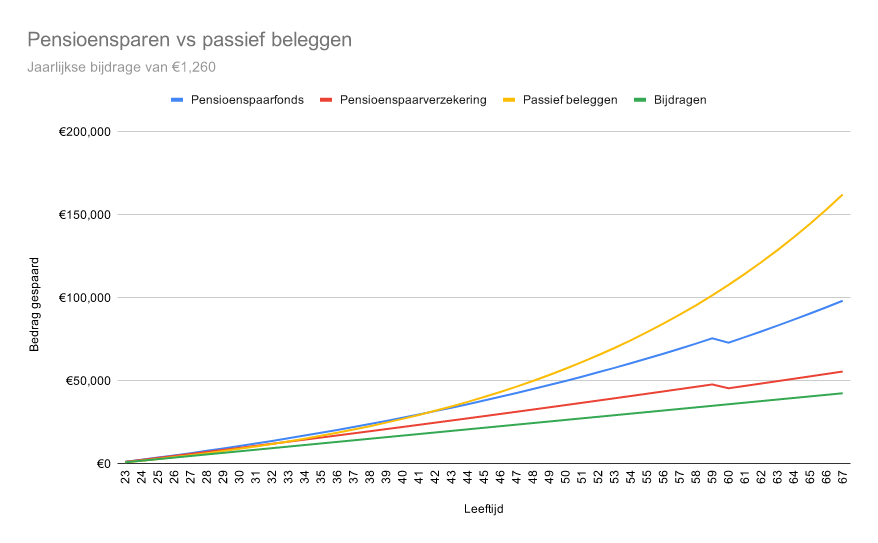

We willen weten hoe Nathan’s spaargeld evolueert voor de drie verschillende scenario’s. We hebben dit gesimuleerd en weergegeven in de onderstaande grafiek.

De eerste observatie is dat alle drie de scenario’s resulteren in een groter pensioen dan de som van de jaarlijkse bijdragen van Nathan als hij ze op een spaarrekening had gehouden (groene lijn). Dus zowel pensioensparen als indexbeleggen zijn een betere optie in vergelijking met een spaarrekening.

Ten tweede toont het aan dat indexbeleggen het op de lange termijn wint van pensioensparen. Tot de leeftijd van 41 jaar compenseert het belastingvoordeel van 25% het lagere rendement van het pensioenspaarfonds in vergelijking met dat van de MSCI World-index. Vanaf 42 jaar is het voordeel echter niet voldoende om het veel hogere rendement tegen te gaan dat met indexbeleggen kan worden bereikt.

Op 67-jarige leeftijd kan Nathan met pensioen gaan met:

- pensioenspaarverzekering: € 56.000

- pensioenspaarfonds: € 98.000

- indexbeleggen: € 162.000

Dat zijn aanzienlijke verschillen!

Ten slotte kan je in de grafiek op 60-jarige leeftijd een plotselinge daling zien in de evolutie van de pensioenspaarrekeningen. Dit komt door een belasting van 8% die je moet betalen wanneer je 60 jaar bereikt. Dit is een manier om de jaarlijkse belastingvoordelen gedeeltelijk te compenseren. In het geval van het pensioenspaarfonds resulteerde dit in een verlies van € 3.714 op 60-jarige leeftijd.

Waarom pensioenspaarfondsen minder goed presteren

De reden waarom het rendement van de pensioenspaarfonds achterblijft bij de MSCI World-index is voornamelijk te wijten aan de regelgeving. De Belgische staat legt namelijk regels op aan pensioenspaarfondsen waardoor ze geen totale vrijheid hebben in hun beleggingsstrategie. Zo moet bijvoorbeeld 80% van de gehele portefeuille worden belegd in bedrijven en obligaties uit de Europese Unie. Dergelijke voorschriften beperken de mogelijkheid tot diversificatie en leggen daarom een limiet op voor het jaarlijkse rendement dat door deze fondsen kan worden behaald.

Andere nadelen van pensioensparen

Naast een kleiner pensioen dan via indexbeleggen, legt de staat andere beperkingen op pensioensparen die het verder minder aantrekkelijk maken:

- Jouw spaargeld is vergrendeld tot je 60ste. Je kan het geld op een eerdere leeftijd opnemen maar dit komt samen met een zware boete van 33%. Daarom wordt deze optie niet aanbevolen. Bij indexbeleggen kan je op elk gewenst moment je geld opnemen.

- Pensioenspaarverzekeringen en -fondsen hebben instapkosten. Bijvoorbeeld, het Belfius Pensioenfonds High Equities fonds vraagt een instapkost van 3%. Dit betekent dat je de bank € 50,40 moet betalen voor elke € 1.260 bijdrage die je elk jaar levert. Daarentegen zijn er geen instapkosten bij indexbeleggen, zelfs niet via een dienst als Curvo.

- Pensioenspaarfondsen zijn duur. Deze fondsen worden actief beheerd, wat resulteert in hoge lopende kosten. Het Belfius Pensioenfonds High Equities-fonds heeft jaarlijkse lopende kosten van 1,31%. Een service zoals Curvo brengt slechts 1,00% advieskosten in rekening en je kan het zelfs nog goedkoper doen door jouw beleggingen zelf te beheren via een broker.

- Je kan niet meer sparen dan het maximum dat door de staat is opgelegd. Als je elk jaar meer dan € 1.260 wilt sparen, moet je een manier vinden om het overtollige bedrag op een andere manier te beleggen.

Samenvatting

De simulatie toonde aan dat indexbeleggen in een hoger pensioen resulteert dan sparen via de pensioenspaarregeling aangeboden door de Belgische staat. Bovendien is het ook flexibeler. Je bent niet gebonden aan de jaarlijkse limiet die door de Belgische overheid is vastgesteld en je kan je geld op elk moment opnemen.

Bronnen

Passief beleggen

Het rendement van 5,40% werd berekend met behulp van de gegevens voor de MSCI World-index van Backtest.

Pensioenspaarfonds

We hebben de simulaties uitgevoerd met het Belfius Pension Fund High Equities fonds, wat hun meest risicovolle fonds is en daarom op lange termijn het hoogste potentiële rendement zal opleveren. Het rendement van 2,67% werd berekend met behulp van de gegevens van Candriam.

Pensioenspaarverzekering

We hebben de simulaties uitgevoerd met het Belfius Life Plan die een vaste rentevoet van 0,60% heeft.

Spreadsheet

We hebben een Google Spreadsheets opgezet om de simulaties uit te voeren. Het houdt rekening met de instapkosten, lopende kosten en belastingen die relevant zijn voor elk scenario.

Over de auteur

Yoran is mede-oprichter van Curvo, waar hij de financiële gezondheid van zijn generatie, de millennials, wilt verbeteren via indexbeleggen. De aankomende pensioencrisis baart hem zorgen en hij bekommert zich om de financiële toekomst van zijn generatie. Beleggen in indexfondsen is het antwoord maar dit vergt tegenwoordig nog te veel kennis en tijd. Met Curvo kan je beginnen met indexbeleggen zonder dat je talloze boeken en blogs hoeft te lezen. En het is gebouwd voor mensen zoals hemzelf, de millennial die zijn financiële toekomst in eigen handen wilt nemen.

Slot

Nou nou, ik zou zeggen shots fired! Bedankt aan Yoran voor deze zéér interessante gastblog. Ga ook zeker eens kijken op zijn website van Curvo!